“Made in China vs Made in USA”

글로벌 무역전쟁, 이제는 진짜 핑퐁게임이다?!

관세 폭탄이 오가며 지구 한 바퀴를 도는 이 상황, 과연 웃는 나라는 누구일까요?

🧨 미중 무역전쟁, 다시 ‘뜨거운 감자’로!

2025년 들어, 트럼프 전 대통령이 재출마 레이스와 함께 강경 보호무역주의 카드를 다시 꺼내들었습니다.

시진핑 주석 역시 이에 맞서 ‘중국제조 2025’ 프로젝트를 강화하며 맞불을 놓았죠.

📌 최근 관세 이슈 요약

| 항목 | 내용 |

| 🇺🇸 미국 | 중국산 배터리, 전기차 부품, 철강 등에 추가 관세 부과 예고 |

| 🇨🇳 중국 | 미국산 농산물·항공기 부품에 보복 관세 강화 |

| 💣 키워드 | “경제 안보”, “리쇼어링”, “첨단 기술 보호” |

💬 트럼프: “미국은 더 이상 중국의 호갱이 아니다!”

💬 시진핑: “누구든 중국의 이익을 해친다면 대가를 치르게 될 것이다.”

📦 관세 핑퐁의 경제적 충격파는?

🔍 각국 피해 분석

| 영향 분야 | 미국 | 중국 |

| 소비자 물가 | 상승 압력 ↑ | 일부 수입 대체화 ↓ |

| 수출 감소 | 美 농산물, 반도체 | 中 가전, 배터리 |

| 제조업 회복 | 리쇼어링 효과 기대 | 생산비 증가 압박 |

| 글로벌 투자 | 불확실성 확대 | 외국인 투자 위축 |

📉 글로벌 무역량도 눈에 띄게 위축

WTO, “세계 무역 성장률 2025년 예상치 2.1% → 1.3% 하향 조정”

💼 글로벌 기업들의 대응은?

글로벌 다국적 기업들은 미중 사이에서 줄타기를 하고 있습니다.

📌 기업 반응 트렌드

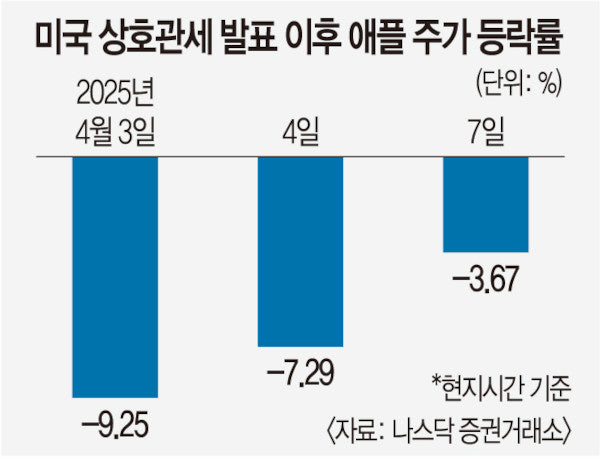

- 애플: 일부 생산라인을 베트남, 인도로 이전

- 테슬라: 상하이 기가팩토리 확장 보류

- 삼성전자: 美 오스틴 파운드리 투자 확대

- BYD, CATL: 미국 진출 전략 재조정

💬 글로벌 기업들 “정치보다 이윤”… 무역전쟁은 ‘서바이벌 게임’

\📈 투자자라면 주목할 포인트!

💰 수혜 업종 vs 피해 업종

| 분류 | 대표 업종 | 대표 기업 |

| 수혜 | 미국 내 생산 중심 기업 | 캐터필러, 일라이릴리, 엑슨모빌 |

| 피해 | 미중 수출 의존 제조업 | 애플, 인텔, GM, 나이키 |

| 중립 | 제3국 수혜 (동남아) | 베트남 Vingroup, 태국 PTT |

💸 미국/중국 외 신흥국으로 생산지 다변화 시도 중

“투자는 국적이 없다”는 말, 요즘처럼 와닿는 시기도 없습니다.

🧠 과연 승자는 누구일까?

솔직히 말하자면…

승자는 없습니다.

모두가 손해를 보며 ‘손실 최소화’의 게임을 하고 있는 것이 현실이죠.

📌 무역전쟁의 교훈

- 경제는 상호의존적이다: 서로의 약점을 노리다 결국 본인도 상처

- 정치 리스크의 실체화: 투자자들은 ‘리스크 헷징’ 전략 필수

- 탈중국? 탈미국?: 결국은 글로벌 공급망 재편의 시작일 뿐

🎯 전면전급 관세 폭탄! 그 끝은 어디?

| 항목 | 미국 | 중국 |

| 관세율 | 145% | 125% |

| 전략 의도 | 자국 산업 보호, 일자리 창출, 中견제 | 보복 대응, 내수시장 보호, 체면 유지 |

| 단기 효과 | 수입물가 폭등, 소비자 부담 증가 | 수출기업 타격, 외환 유출 |

| 장기 효과 | 인플레이션↑, 기업 비용 상승 | 산업전환 가속화, 동남아로 분산 생산 |

📉 세계 경제는? …“그야말로 재채기에 감기 걸릴 판”

글로벌 경제 영향 예상

- 세계 GDP 하락 압력: IMF 추산, 무역충돌이 1년 지속될 경우 → 세계 GDP -1.5% ↓

- 공급망 대혼란: 핵심 부품 생산지 이전 비용 발생

- 환율 전쟁 격화: 위안화 약세 vs 달러 강세로 환율전쟁 불붙음

- 3국(韓·日·베트남 등) 투자 기회 ↗️ 하지만 ‘샌드위치 리스크’도 동시에 상승

🧠 예상 결말 3가지 시나리오

1. ⚖️ “결국은 협상 테이블”

- 소비자 불만 + 기업 로비 압박으로 양국 모두 ‘전략적 후퇴’

- 관세율 점진적 완화 → 기술 협약 or 타협안 도출

- 승자 없는 전쟁, 정치적 포장으로 종결

✅ 가장 현실적인 시나리오

✅ 투자자에게는 ‘기회’로 전환 가능성

2. 🛡️ “자국 중심 블록화 심화”

- 미국은 ‘리쇼어링 + 멕시코 생산 확대’

- 중국은 ‘내수 강화 + 일대일로 확장’

- 세계는 미국 중심 vs 중국 중심 이중 블록화 구조로 분리

📉 글로벌 무역량 축소

📈 친미/친중국가로 경제 진영 재편

⚠️ 투자 시 국가별 리스크 체크 필수

3. 💥 “충돌 지속 → 세계 경기 침체”

- 관세율 고착화 → 기업 투자 위축

- 소비 감소 + 제조업 타격 + 실업 증가

- 2025~2026년 글로벌 경기 역성장 가능성

❗극단적이지만, 대응 없으면 현실화 가능

💸 주식, 부동산, 원자재 등 모든 자산군 타격 예상

📊 전문가 코멘트 모음

🎙️ 골드만삭스: “145% 관세는 보호무역이 아니라 경제 자해행위다.”

🎙️ JP모건: “무역 전쟁의 승자는 없고, 각국은 피해를 얼마나 줄이느냐의 게임이다.”

🎙️ 모건스탠리: “투자자는 이제 더 이상 국가가 아닌 공급망을 보고 투자해야 한다.”

💡 경제 코멘트 요약

- 미국과 중국 모두, 정치적 명분을 얻었지만 경제적으로는 양측 모두 출혈 상태

- 기술과 자원, 공급망을 가진 제3국에 기회 증가 (🇻🇳베트남, 🇮🇳인도, 🇲🇽멕시코 등)

- 증시 단기 조정 → 중장기 리바운드 예상 (협상 가능성에 베팅)

🔮 결론: 승자는 없다, 하지만 기회는 있다.

이 무역 핑퐁 게임에서 승자는 정치인일 수 있지만,

진짜 판을 읽고 움직이는 투자자가 결국 웃게 될지도 모릅니다.

🔮 마무리 한 줄 요약

“관세 전쟁은 21세기 무역의 유혈 없는 전쟁이다. 그러나 상처는 깊다.”

'경제' 카테고리의 다른 글

| 🏆 타임지 ‘세계에서 가장 영향력 있는 인물 100인’… 이재명 선정! (9) | 2025.04.18 |

|---|---|

| 🕒 주 4일 근무? 주 4.5일 근무? 어디까지 왔나? (0) | 2025.04.17 |

| 🎬 넷플릭스 <폭싹 속았수다> (ft. 아이유 x 박보검) (10) | 2025.04.15 |

| 🌍 K-POP 스타 제니(Jennie)의 글로벌 파워! (7) | 2025.04.14 |

| 🏘️ 부동산 경기 침체, 정말 올까? (1) | 2025.04.13 |